Какой ндс на продукты питания

перечень товаров в 2020 году

НДС 10 процентов — налог косвенного типа, которым облагаются товары и услуги в России. К данной категории относится большинство пищевых и прочих товаров народного потребления, имеющих наибольшую социальную значимость. Ставка в 10% позволяет существенно снизить налоговую нагрузку как на производителей продукции, так и на конечного потребителя. Добавленная стоимость оплачивается несколько раз на разных этапах производства и реализации, поле каждой перепродажи сырья или готового продукта.

Налог на добавленную стоимость действует исключительно внутри страны и распространяется на компании совершающие сделки при продаже, закупке товаров, сырья или услуг, конечным пунктом использования которых будет Российская Федерация. Экспортирующие компании освобождены от уплаты и работают по нулевой ставке, что признано поддержать экспорт.

Максимальная ставка в 20% также охватывает широкий спектр товаров, однако касается она продукции, не имеющей стратегическое значение для государства или же чрезмерно важной с социальной точки зрения.

Перечень товаров облагаемых НДС по ставке 10 процентов

В основном НДС 10% распространяется на пищевые товары входящие в потребительскую корзину. Рассмотрим подробней, на какие товары НДС 10 процентов распространяется в соответствии с налоговым законодательством:

- Скот и птица поставляемые живьем для продажи с последующим забоем и переработкой или для иных нужд;

- Мясные продукты и мясо за исключением деликатесной продукции, включая различные копчености, телятину, варианты вырезки, консервацию деликатесного типа;

- Молочные продукты и пастеризованное, стерилизованное молоко – к этой категории относятся йогурты, мороженное, фруктовый лед и т.д.;

- Яйца и изделия на их основе;

- Растительное масло подсолнечное и прочих видов;

- Маргарин пищевые и продуктовые жиры для использования в кондитерском производстве, жиры для производства шоколада, топленых смесей;

- Соль и сахар;

- Зерновые культуры в очищенном или переработанном виде, отходы зерновых;

- Комбикорма на основе зерновые, смеси для корма животных;

- Мука, крупы;

- Макаронные изделия;

- Рыба живая кроме редких и относящихся к деликатесным типам. Среди них осетровые, дальневосточный и балтийский лосось, и ряд других рыб;

- Морепродукты, сельдь, охлажденная и замороженная рыба, кроме редких видов и икорной продукции, крабов и ряда других деликатесных морепродуктов;

- Все виды овощей;

- Фрукты местного производства.

Обратите внимание, что если компания производитель работает на экспорт, с конечным пунктом поставки за пределами РФ, то к ней применяется нулевая ставка, так как НДС является внутренним налогом. Однако, экспортер все равно должен предоставлять нулевую отчетность, а также необходимые разрешения от таможенной службы и прочих органов в налоговую по адресу регистрации компании.

Еще одной товарной группой попадающей под десятипроцентную ставку, является продукция разработанная для детей. В частности, в нее входят:

- Кроватки детские из дерева и продуктов деревообработки;

- Трикотажные изделия, одежда, изделия из овчины, кроличьего меха, нижнее белье;

- Обувь летняя, зимняя, специальная;

- Постельные принадлежности;

- Памперсы и ряд гигиенических средств;

- Швейные изделия;

- Школьные принадлежности – тетради, ручки, карандаши, краски, пеналы, счеты, линейки и т.д..

Сниженная ставка необходима, чтобы обеспечить, свободный с финансовой точки зрения доступ к товарам являющимся социально значимыми. В случае с детскими принадлежностями, данное правило нацелено на создание более выгодных условий покупки для родителей и специальных учреждений по уходу за детьми.

В каких еще случаях НДС 10 процентов?

Есть дополнительная товарная группа, на которую распространяется действие сниженной налоговой ставки. В частности, к ней относятся медицинские товары и принадлежности, расходные материалы, мебель и прочая продукция медицинского назначения, для эксплуатации в специализированных медучреждениях или же для лечения на дому.

Также данное правило распространяется и в отношении печатных изделий. Периодических изданий, книг, журналов и т.д. Исключения составляют книги, журналы, газеты содержащие информацию рекламного или эротического характера.

Десятипроцентный налог применяется в отношении услуг авиаперевозок внутри страны. При предоставлении медицинских и ряда других платных услуг имеющих высокую социальную значимость. Полный перечень продукции и услуг, можно уточнить, обратившись в отделение ФНС или на их сайте в электронном формате.

Калькулятор

+ Начислить

- Выделить

| Сумма без НДС: | 0 ₽ |

|---|---|

| НДС 10%: | 0 ₽ |

| Сумма с НДС: | 0 ₽ |

Сумма НДС прописью:

Аналогичный калькулятор НДС 20 процентов на нашем сайте.

Подтверждение права на ставку 10%

Для того, чтобы получить право работать по минимальному проценту начисления добавленной стоимости, потребуется предоставить в ФНС соответствующую документацию, подтверждающую деятельность компании в выбранной сфере и содержащую информацию о предоставляемых услугах или реализуемых товарных группах. Для этого, необходимо уточнить коды классификации из единого реестра экономической деятельности соответствующие реализуемой компанией продукции.

Далее данные коды вносятся в документы передаваемые в налоговую, в случае, если они попадают под правило минимального уровня налогообложения, производитель или продавец получают соответствующее разрешение и в дальнейшем расчеты производятся с начислением 10% НДС. Если же документы предоставлены после реализации, то расчет будет производиться исходя из максимального объема начислений – 20%, так как отсутствует возможность проверки реализованной партии продукции. Будьте внимательны при подготовке документов, желательно перепроверить данные и вписанные коды.

Предоставлять отчетность необходимо строго перед началом коммерческой деятельности. Это позволит избежать существенных непредвиденных расходов. Рекомендуем обратиться в отделение ФНС для получения дополнительной консультации у профильных специалистов.

Все, что вам нужно знать о НДС на еду в ресторанах

Если вы не изучали бухгалтерский учет, рассмотрение НДС, вероятно, будет запутанной, сложной и довольно темной темой, особенно для начинающих владельцев ресторанов.

Но есть относительно простое решение для уплаты НДС на ресторанную еду.

Продолжайте читать, чтобы узнать ответы в этой сложной ситуации!

Какой НДС взимается за еду в Великобритании?

В Великобритании существуют две ставки платы за еду и напитки.

В первую очередь, еда и напитки для потребления людьми обычно имеют нулевую ставку.

С другой стороны, есть такие, которые всегда соответствуют стандартам и могут включать в себя общественное питание, алкогольные напитки, кондитерские изделия, чипсы и пикантные закуски, горячую пищу, спортивные напитки, горячие блюда на вынос, мороженое, безалкогольные напитки, минеральную воду и другие.

Следует ли взимать НДС за еду и напитки на вынос в Великобритании?

Если у вас есть всплывающий ресторан или уличный продуктовый киоск, полезно знать, что если вы подаете холодную еду и напитки на вынос, в Великобритании это, как правило, имеет нулевой рейтинг, что означает, что с них не взимается НДС.

Однако это не относится к еде и напиткам, которые всегда имеют стандартную оценку, таким как чипсы, сладости, напитки и вода в бутылках.

Какой НДС взимается с еды в ресторанах и пабах в Великобритании?

Короче говоря, ответ на этот вопрос - 20%.

Этот процент является стандартной ставкой. Однако существует пониженная ставка в размере 5%, а также нулевая ставка.

Хотя большая часть продуктов питания имеет нулевую ставку, еда и напитки, которые продаются в ресторанах, пабах и других кулинарных заведениях, должны включать 20% НДС к счету клиента.

Это означает, что при установлении цены на питание вам необходимо учитывать дополнительный налог на добавленную стоимость и добавлять его к окончательной стоимости еды, чтобы оставаться прибыльным.

НДС - все не так сложно!

Большинство ресторанов и пабов по всей Великобритании предлагают горячие приготовленные блюда.

Но даже если вы закажете холодные суши или салат, НДС все равно придется платить. Таким образом, вам необходимо убедиться, что вы правильно оцениваете свою еду и добавляете 20%, требуемые по закону.

Обсудив с бухгалтером ставку НДС и стоимость продуктов питания за единицу товара, вы определитесь с разумными и справедливыми ценами на продукты питания в своем меню, которые также позволят вам получить прибыль.

Не забывайте всегда обращаться за профессиональной консультацией при работе с НДС, чтобы избежать ошибок и осложнений в будущем.

.Что такое НДС? | Налогово-таможенный союз

Налог на добавленную стоимость, или НДС, в Европейском Союзе - это общий налог на потребление на широкой основе, начисляемый на добавленную стоимость товаров и услуг. Это применимо более или менее ко всем товарам и услугам, которые покупаются и продаются для использования или потребления в Европейском Союзе. Таким образом, товары, которые продаются на экспорт, или услуги, которые продаются покупателям за границей, обычно не облагаются НДС. И наоборот, импорт облагается налогом, чтобы система оставалась справедливой для производителей из ЕС, чтобы они могли на равных условиях конкурировать на европейском рынке с поставщиками, находящимися за пределами Союза.

Налог на добавленную стоимость -

- Общий налог , который применяется, в принципе, ко всей коммерческой деятельности, связанной с производством и распределением товаров и предоставлением услуг. Однако, если годовой оборот этого лица меньше определенного лимита (порога), который различается в зависимости от государства-члена, это лицо не должно взимать НДС со своих продаж.

- - налог на потребление , потому что в конечном итоге он оплачивается конечным потребителем.Это не плата за бизнес.

- взимается в процентах от цены, что означает, что фактическая налоговая нагрузка видна на каждом этапе производственной и сбытовой цепочки.

- собрало частично , через систему частичных платежей, посредством которой налогооблагаемые лица (т.е. компании, зарегистрированные в качестве плательщика НДС) вычитают из полученного ими НДС сумму налога, которую они уплатили другим налогооблагаемым лицам за покупки для своей коммерческой деятельности. Этот механизм гарантирует, что налог будет равен нейтральным независимо от количества транзакций.

- уплачивается налоговым органам продавцом товаров, который является «налогоплательщиком», но фактически уплачивается покупателем продавцу как часть цены. Таким образом, это косвенный налог.

Почему все страны ЕС используют НДС?

- В то время, когда было создано Европейское сообщество, первые шесть стран ЕС использовали различные формы косвенного налогообложения, большинство из которых составляли каскадных налогов. Это были многоэтапных налогов, каждый из которых взимался с фактической стоимости продукции на каждой стадии производственного процесса, что делало невозможным определение реальной суммы налога, фактически включенной в окончательную цену конкретного продукта.Как следствие, всегда существовал риск того, что страны ЕС намеренно или случайно субсидируют свой экспорт, завышая налоги, возвращаемые при экспорте.

- Было очевидно, что для создания эффективного единого рынка в Европе требовалась нейтральная и прозрачная система налога с оборота. , которая обеспечивала налоговый нейтралитет и позволяла возмещать точную сумму налога в пункте экспорта. . Как объясняется в разделе НДС на импорт и экспорт, НДС позволяет быть уверенным в том, что экспорт полностью и прозрачно освобожден от налогов.

Как заряжается?

НДС, подлежащий уплате при любой продаже, представляет собой процент от продажной цены, но из этой суммы налогоплательщик имеет право вычесть весь налог, уже уплаченный на предыдущем этапе. Таким образом, можно избежать двойного налогообложения, и налог уплачивается только с добавленной стоимости на каждом этапе производства и распределения. Таким образом, поскольку окончательная цена продукта равна сумме добавленных стоимостей на каждом предыдущем этапе, окончательный уплаченный НДС складывается из суммы НДС, уплаченного на каждом этапе.

Зарегистрированным торговцам НДС дается номер, и они должны указывать НДС, взимаемый с клиентов, в счетах. Таким образом, покупатель, если он является зарегистрированным торговцем, знает, сколько он может вычесть в свою очередь, а покупатель знает, сколько налогов он заплатил за конечный продукт. Таким образом, правильный НДС уплачивается поэтапно, и система в определенной степени контролирует себя.

| Пример Этап 1

Этап 2

180 евро (оплачивается металлургическим заводом) + 160 евро (оплачивается шахтой) + 40 евро (оплачивается поставщиком шахте) + 20 евро (оплачивается поставщиком металлургическому предприятию) = 400 евро или правильная сумма НДС при продаже на сумму 2000 евро. |

Ставки НДС

Закон ЕС требует только, чтобы стандартная ставка НДС составляла не менее 15%, а пониженная ставка не менее 5% (только для поставок товаров и услуг, указанных в исчерпывающем списке).

Действительные ставки варьируются в зависимости от страны ЕС и для определенных типов продуктов. Кроме того, некоторые страны ЕС сохранили другие ставки для определенных продуктов.

Самый надежный источник информации о текущих ставках НДС для определенного продукта в конкретной стране ЕС - это орган НДС этой страны.Обзор различных ставок, применяемых во всех странах ЕС, представлен в информационном документе ЕС.

Подробнее о ставках НДС

Какова роль Комиссии в применении системы НДС ЕС?

Комиссия несет ответственность за правильное применение Директивы по НДС. Каждое государство-член несет ответственность за перенос этих положений в национальное законодательство и их правильное применение на своей территории. Роль Комиссии как «хранителя договоров» заключается в обеспечении соответствия национального законодательства и общей практики законам ЕС.

Как страны ЕС применяют НДС?

страны ЕС применяют общие правила, установленные в Директиве по НДС, в своем национальном законодательстве. Таким образом, практическое применение и административная практика в каждой стране ЕС различаются.

Подробнее о национальных правилах НДС

Может ли Комиссия вмешиваться в конкретных случаях применения Директивы по НДС?

Европейская Комиссия не обладает компетенцией ни решать проблемы отдельных налогоплательщиков в их конкретных случаях, ни давать заключения по фактическим выводам.

Комиссия может инициировать процедуру нарушения в отношении заинтересованного государства-члена. Однако только Комиссия и государство-член считаются сторонами в этой процедуре, исключая конкретного налогоплательщика. Результат такой процедуры не имеет прямого влияния на конкретные случаи.

Следовательно, единственный способ добиться возмещения в конкретных случаях - это прибегнуть к национальным средствам правовой защиты - административным или судебным. Вы также можете отправить свое дело в СОЛВИТ.

Подробнее о жалобах

См. Подробную информацию о правилах НДС по теме

.НДС на продукты питания: платите ли вы НДС на продукты питания? | Личные финансы | Финансы

НДС, что означает налог на добавленную стоимость, - это налог, который вы должны платить при покупке товаров или услуг. Стандартная ставка НДС в Великобритании составляет 20 процентов, и около половины предметов, на которые домашние хозяйства тратят деньги, подлежат этой ставке.

{% = o.title%}Канцлер Риши Сунак объявил, что с 15 июля 2020 года по 12 января 2021 года снизит НДС на гостиничный бизнес и туризм с 20 до 5 процентов.

Цель г-на Сунака - «сдвинуть секторы с мертвой точки и защитить рабочие места». Сокращения коснутся проживания и посещения достопримечательностей по всей стране.

Питание вне дома - огромная часть праздника, будет ли скидка применяться и к еде, и платите ли вы НДС на еду?

Express.co.uk расскажет вам о снижении НДС г-ном Сунаком и о том, как это применимо к продуктам питания.

ПОДРОБНЕЕ- Обзор бюджета на 2020 год: Что объявил Риши Сунак?

Платите ли вы НДС на продукты питания?

Большая часть продуктов питания не облагается НДС, но вы платите НДС за некоторые продукты.Некоторые продукты для употребления в пищу имеют стандартную оценку.

Сюда входит общественное питание, алкогольные напитки, кондитерские изделия, чипсы и соленые закуски, горячая еда, спортивные напитки, горячие блюда на вынос, мороженое, безалкогольные напитки и минеральная вода.

Рестораны должны всегда взимать НДС с еды в своих помещениях или в местах общего пользования, предназначенных для их клиентов, например, общих столиках в торговом центре или в фуд-кортах аэропорта.

Рестораны и еда на вынос также должны взимать НДС со всех горячих блюд на вынос или доставки на дом.

Им не нужно взимать НДС с холодных блюд на вынос, если их не съесть в определенном месте.

Новые изменения, вступающие в силу 15 июля, снизят НДС на эти товары до пяти процентов.

Это будет применяться ко всей еде и безалкогольным напиткам из ресторанов, пабов, баров, кафе и других аналогичных предприятий по всей Великобритании.

Алкоголь по-прежнему будет облагаться налогом по нынешней ставке в 20 процентов.

Г-н Сунак сказал: «НДС на гостеприимство и туризм взимается в размере 20 процентов.

» Поэтому я решил в течение следующих шести месяцев снизить НДС на еду, проживание и достопримечательности.

"Еда на вынос или горячая еда на вынос из ресторанов, кафе и пабов; проживание в отелях, пансионатах, кемпингах и местах для домов на колесах; такие аттракционы, как кинотеатры, тематические парки и зоопарки; со следующей среды до 12 января с 20 до 5 процентов ».

НЕ ПРОПУСТИТЕ...

СНИЖЕНИЕ НАЛОГОВОГО НДС: Сунак снижает НДС с 20% до 5% для сектора развлечений [ИНФОРМАТОР]

«Одно можно сказать наверняка», если Риши Сунак снизит ставку НДС в Великобритании [РАЗЪЯСНИТЕЛЬ]

Сказал Риши Сунак его снижение НДС необходимо удвоить [INSIGHT]

Согласно прогнозам, это сокращение позволит сэкономить каждой семье около 160 фунтов стерлингов в год, и любой, кто отдыхает в Великобритании, сэкономит сотни.

Правительство надеется побудить британцев уехать в отпуск в пределах Великобритании, тратя свои деньги на еду и развлечения здесь, а не где-либо еще.

Это подстегнет экономику и поможет секторам гостеприимства, испытывающим трудности.

Вдобавок к этому, канцлер объявил схему «Ешьте вне дома, чтобы помочь», которая позволяет британцам обедать вне дома с понедельника по среду в августе за половину цены.

Правительство оплатит оставшиеся 50 процентов вкладки до 10 фунтов стерлингов.

Каждый житель страны получает ваучер, и количество раз, которое вы можете использовать скидку, не ограничено.

Схема «Еда вне дома, чтобы помочь» в сочетании со снижением НДС должна сэкономить 4 миллиарда фунтов стерлингов для гостиничного и туристического секторов.

Более 150 000 предприятий получат выгоду, и можно будет сохранить 2,4 миллиона рабочих мест.

Джеймс Шортхаус, глава отдела альтернативных рынков Colliers International, который включает в себя гостиничный бизнес и досуг, поделился своими мыслями о снижении НДС и схеме ваучеров.

Он сказал: «Снижение НДС до 5 процентов до января - очень приятная новость для сектора досуга и гостеприимства и будет явным стимулом для потребителей, если снижение будет принято, что повысит их покупательную способность и побудит их вернуться. в пабы, рестораны, отели и туристические достопримечательности.

«Это, наряду с новой схемой быстрого старта, обеспечит столь необходимую поддержку и безопасность для миллионов молодых людей, работающих в сфере гостеприимства.

« Введение схемы «Ешьте вне дома, чтобы помочь» - неожиданное событие, и, безусловно, должен побуждать людей вернуться в наши рестораны и сделать питание вне дома нормальной частью повседневной жизни ».

.Что нужно знать о НДС, если у вас есть клиенты в Европе

Если вы работаете в любой точке мира и у вас есть клиенты в Европейском Союзе, слушайте!

Пора серьезно задуматься об НДС. Для тех, кто не знает, это налог на добавленную стоимость , налог, который вы должны применять почти к каждой сделке, совершаемой в ЕС. И налог, который вы должны возвращать в ЕС каждый квартал.

На протяжении десятилетий многие компании, продающие товары и услуги в ЕС, думали, что пока они платят налоги в своей стране, они не хуже золота.Но это уже не так.

Как поставщик цифровых продуктов клиентам из ЕС, вы несете ответственность за взимание, сбор, отчетность и отправку этого европейского налога отдельным правительствам. Да, это касается всех 28 стран-членов ЕС и их различных ставок НДС.

Но не бойтесь! Мы упростили для вас НДС. Мы собрали всю важную информацию, ответили на все вопросы, которые, как мы думаем, крутятся у вас в голове, и собрали все о НДС для предприятий, не входящих в ЕС.

Приступим.

Что такое НДС?

Сначала мы можем ответить на самый очевидный вопрос. НДС расшифровывается как «налог на добавленную стоимость». Это потребительский налог, который применяется ко всем товарам и услугам, как физическим, так и цифровым. Это означает, что каждый раз, когда клиент покупает товар или услугу в ЕС, он платит НДС на месте.

Продавец (ваша компания) взимает НДС с покупателя и частично или полностью выплачивает его государству. Таким образом, вы можете рассматривать себя как своего рода налогового посредника.Это не ваших денег для уплаты НДС, вы просто собираете и отправляете деньги клиента правительству.

Вот почему так важно знать, когда взимать НДС с клиентов из ЕС. Потому что, если вы не взимаете с клиента НДС, то на самом деле будут вашими деньгами для оплаты. Правительство по-прежнему будет ожидать от вас налогов, независимо от того, добавляли ли вы НДС или нет.

Сколько НДС нужно добавить? Это зависит от того, где находится ваш клиент.Ставки варьируются в разных странах-членах ЕС и составляют от 17 до 27%. В нашем общем руководстве по НДС вы можете найти актуальный список цифровых налоговых ставок ЕС. (И мы объясним это позже!)

Почему предприятия, не входящие в ЕС, несут ответственность за уплату НДС в ЕС?

Потому что европейские правительства хотят гарантировать получение налогов на все товары и услуги, потребляемые их гражданами, даже на товары и услуги, поступающие из других частей мира. Физические продукты облагаются налогом на таможне. Очевидно, что цифровые продукты не пересекают границы для прохождения таможни, поэтому к цифровым продуктам добавляется НДС.

Если бы иностранные компании не были обязаны взимать НДС, представьте себе, какой недостаток будет у компаний из ЕС. Их продукция будет стоить дороже. Их местные покупатели будут искать что-то более дешевое за пределами страны, и бизнес в ЕС пострадает. Затем, когда предприятия ЕС страдают и продают меньше, их правительства собирают меньше налогов.

Таким образом, требование о взимании НДС с предприятий, не входящих в ЕС, уравновешивает правила игры для местных поставщиков и увеличивает налоговые поступления правительств ЕС.Все дело в экономике, детка.

Если вы действительно занимаетесь юридическими вопросами, вы можете ознакомиться с оригинальной директивой ЕС 2003 г. о НДС на цифровые услуги .

Как компании, не входящие в ЕС, должны обращаться с НДС в ЕС?

Верный путь!

О, этот ответ бесполезен? Тогда вот пять простых шагов, чтобы правильно ориентироваться в лабиринте НДС:

- Зарегистрируйте вашу компанию для уплаты НДС в ЕС.

- Проверьте своих клиентов: кто они? Где они?

- Списать НДС, если необходимо.

- Предоставьте подробные счета-фактуры (и ведите их учет!)

- Подавайте квартальные декларации по НДС.

Мы вам все разберем.

Полное руководство по НДС ЕС для цифровых налогов

Сэкономьте время и избавьтесь от путаницы и разочарования, связанных с соблюдением требований ЕС по НДС с этим бесплатным руководством

Закрыть

Закрыть Шаг 1. Как предприятие, не входящее в ЕС, регистрируется для уплаты НДС в ЕС?

Вы можете зарегистрироваться в качестве плательщика НДС в выбранном вами государстве-члене ЕС.Это дает вам выбор из 28 стран! Если вам нужна англоязычная база, очевидный вариант - Ирландия.

После того, как вы выбрали, где вы хотите проводить налоговые операции в ЕС, вы регистрируетесь в мини-центре по НДС (MOSS) в этом местном налоговом органе. Вы можете сделать это онлайн. Найдите вариант «схемы вне Союза», поскольку этот процесс предназначен для предприятий, не входящих в ЕС.

Подожди… Mini One-Stop что? Да, забавное название, но оно серьезно экономит время и силы! Поясним:

A MOSS позволяет консолидировать весь ваш НДС в ЕС в одной налоговой декларации, даже если ваши клиенты проживают в нескольких разных странах.

Допустим, вы решили зарегистрироваться в Ирландии. Вы подаете заявку на НДС MOSS на веб-сайте налоговой и таможенной службы Ирландии. Вы продаете клиентам в Испании, Германии, Венгрии и Италии. Когда наступает налоговый сезон, вы подаете одну декларацию по НДС в MOSS в Ирландии. Затем ваш ирландский MOSS рассчитывает, сколько НДС следует вернуть в налоговые органы Испании, Германии, Венгрии и Италии, и распределяет все это для вас. Красиво, правда?

(О том, как на самом деле подавать декларации по НДС, вы узнаете больше на шаге 5.)

Чтобы узнать, какая страна была бы вашим лучшим вариантом, ознакомьтесь со списком веб-сайтов НДС MOSS в нашем электронном руководстве по налогам ЕС.

Краткое описание процедуры регистрации для плательщика НДС в ЕС:

- Ищите «схему вне Союза».

Чтобы получить более подробные инструкции, прочтите о том, как получить номер плательщика НДС, если ваша компания не находится в Европе.

Шаг 2: Что нужно проверять о своих клиентах в ЕС?

Вам необходимо проверить две вещи о ваших клиентах из ЕС: кто они и где они находятся.Первый определяет, взимаете ли вы с них НДС, второй - сколько.

Определить кто они:

Когда вы совершаете продажу в ЕС, запросите номер плательщика НДС покупателя. У предприятий он будет, у частных лиц - нет. К сожалению, некоторые покупатели могут попытаться представить, что они занимаются бизнесом, чтобы избежать уплаты налогов, поэтому они предоставят фальшивый VRN. По этой причине убедитесь, что каждый VRN действителен. Вы можете использовать этот простой инструмент проверки VIES от Европейской комиссии.

Определите где они:

Помимо запроса номера плательщика НДС покупателя, вам также необходимо запросить подтверждение его местонахождения. Их местонахождение будет определять ставку НДС, которую вы добавляете к продаже, поскольку каждая страна-член ЕС имеет свою ставку. (Актуальный список цифровых налоговых ставок ЕС можно найти в нашем руководстве.)

Затем, чтобы доказать правительству, что вы взимаете достаточную сумму НДС, вам также необходимо доказать, где находится ваш клиент.Итак, при совершении продажи запросите два из следующих доказательств:

- Платежный адрес

- Местоположение банка клиента

- Страна, выпустившая кредитную карту

- Местоположение IP-адреса устройства покупателя

- Страна SIM-карты (в случаях, когда покупка была сделана на мобильном устройстве)

Наконец, задокументируйте это свидетельство о местонахождении и сохраните его в течение 10 лет. Десятилетие - смехотворно долгий срок, но таков закон. Облачное программное обеспечение для бухгалтерского учета и налогообложения может упростить сбор и хранение этих доказательств; сбор данных происходит автоматически, и нет риска потери записей.

Шаг 3. Когда предприятия, не входящие в ЕС, должны взимать НДС в ЕС?

Не всегда. Это зависит от того, где находится ваш клиент и есть ли у него действительный регистрационный номер плательщика НДС или VRN.

Если у них нет VRN, вы или взимаете НДС.

Это означает, что ваш клиент - нормальный конечный потребитель. Это средняя транзакция B2C. Вы должны взимать НДС с продажи, а затем следовать остальной части протокола, который мы объяснили выше.

Если у них есть действующий VRN, вы не платите НДС .

Это означает, что ваш клиент является партнером по бизнесу, и поэтому вы освобождены от уплаты НДС. Не беспокойтесь об этом (ура!). Транзакция покрывается механизмом обратной оплаты.

Механизм обратного заряда? Это также облегчает вашу жизнь как продавца, если вы продаете B2B. При использовании механизма обратной оплаты покупатель несет полную ответственность за подачу НДС по сделке.Поскольку европейским компаниям может быть возмещен любой НДС, который они тратят на продукты, помогающие вести бизнес, будет более эффективно, если они просто сохранят деньги в первую очередь, а не будут платить их вам и позже требовать их обратно у правительства.

Если вы хотите узнать больше, ознакомьтесь с нашей публикацией о том, как работает механизм обратной зарядки.

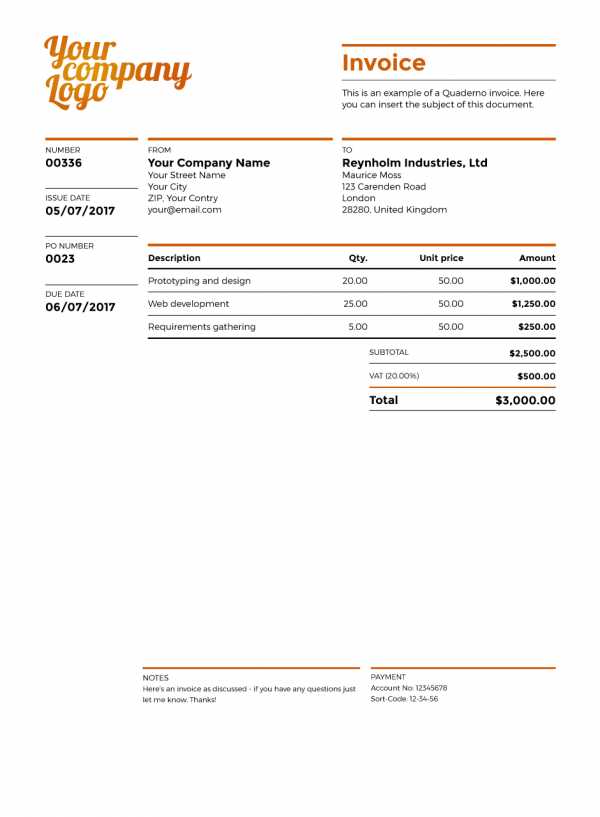

Шаг 4. Что такое правильный счет-фактура НДС? Каковы лучшие практики выставления счетов-фактур по НДС?

Счет-фактура с НДС включает немного больше информации, чем обычный счет-фактура.Каждый счет должен содержать:

- Название и адрес вашей компании

- Номер плательщика НДС вашей компании

- Порядковый номер счета

- Имя и адрес покупателя

- Номер плательщика НДС покупателя. Если вы используете механизм обратного начисления, вы также должны добавить текст «НДС, взимаемый в ЕС»

- НДС (сумма и ставка), применяемый к каждой позиции

- Окончательная сумма после добавления НДС

Хотя это много конкретной информации, вы все еще можете организовать все так, чтобы было легко читать.Вот пример того, как структурировать счет-фактуру НДС:

Храните каждый счет в учете в течение пяти лет. Почему? Потому что налоговые органы ЕС хотят, чтобы они были под рукой, если какое-либо официальное учреждение запросит НДС. Если вы когда-нибудь получите запрос, вам нужно будет сделать эти записи доступными в электронном виде в течение 30 дней. Поэтому лучше всего хранить цифровые файлы в облачной системе хранения или просто в вашем бухгалтерском / налоговом программном обеспечении, если вы его используете.

Узнайте больше о четырех квитанциях, которые вы должны знать, чтобы вести свой бизнес.

Шаг 5. Каковы условия подачи декларации по НДС в ЕС?

Вы подаете в MOSS одну декларацию по НДС ЕС в конце каждого квартала. Вы уловите идею каждые три месяца, четыре раза в год. С последнего дня каждого квартала у вас есть 20 дней на то, чтобы подать заявление и произвести оплату. Итак, сроки таковы:

- 20 апреля , для первого квартала, заканчивающегося 31 марта

- 20 июля , для второго квартала, заканчивающегося 30 июня

- 20 октября , для третьего квартала, заканчивающегося 30 сентября

- 20 января , для четвертого квартала, заканчивающегося 31 декабря

Вы отправляете декларацию онлайн.Вам потребуются записи о счетах-фактурах НДС для завершения подачи.

Следует иметь в виду: если вы совершали какие-либо продажи в другой валюте (например, в датской кроне, но ваш MOSS использует евро), вам необходимо будет конвертировать эти суммы в официальную валюту вашего MOSS. Используйте официальные курсы обмена Европейского центрального банка.

На основе введенной вами информации веб-сайт MOSS автоматически рассчитает сумму вашей задолженности по НДС. Затем вы получите инструкции о том, как совершить платеж.

Для получения более подробных сведений и конкретных инструкций прочтите наше руководство о том, как подать ирландскую декларацию по НДС MOSS, если компания находится за пределами ЕС.

А чтобы узнать о некоторых простых и умных приемах бухгалтерского учета, узнайте, как увеличить налоговые декларации своей компании.

Полное руководство по НДС ЕС для цифровых налогов

Сэкономьте время и избавьтесь от путаницы и разочарования, связанных с соблюдением требований ЕС по НДС с этим бесплатным руководством

Закрыть

Закрыть Имеют ли компании, не входящие в ЕС, право на возмещение НДС в ЕС?

Конечно.Если вы переплатите НДС по схеме НДС MOSS, вы получите деньги обратно. Но это будет не от вашего МОССА; Возврат будет осуществляться непосредственно от различных налоговых органов, в которых находятся ваши клиенты. Таким образом, вы получите частичное возмещение из Испании, Германии, Венгрии или Италии. Это также означает, что возврат будет произведен в местной валюте.

Замечательно то, что возмещение осуществляется напрямую на ваш банковский счет, вне зависимости от того, какую банковскую информацию вы указали при регистрации в MOSS.Так что просто убедитесь, что эти данные актуальны!

Может ли компания, не входящая в ЕС, просто игнорировать НДС в ЕС?

Юридически, нет. Если вы решите не соблюдать закон ЕС о НДС, вы рискуете попасться в налоговую инспекцию. С этим приходится платить за долгие годы неуплаты налогов плюс штрафы за несоблюдение правил. Такой удар потенциально может разрушить малый бизнес. Более того, если окажется, что вы умышленно нарушили закон, нарушили закон, вы можете попасть в суд. Никто не хочет, чтобы его признали виновным в мошенничестве, верно?

И последнее, но не менее важное: вы можете рассматривать это с точки зрения этики: если вы пользуетесь привилегией продавать клиентам в их стране, разве вы не должны также уважать их законы? Это как раз то, что нужно сделать.

Как говорится, душевное спокойствие бесценно.

Звучит сложно. Что может помочь предприятиям за пределами ЕС платить НДС?

Ладно, может, все оказалось не так просто, как мы надеялись. Лучший способ прояснить и упростить это сумасшествие с НДС - использовать облачный инструмент бухгалтерского учета, который автоматизирует весь процесс - от начисления правильного НДС до сбора оплаты и выставления правильного счета. Все ваши записи надежно хранятся в Интернете для вас, даже если ваш компьютер выйдет из строя.

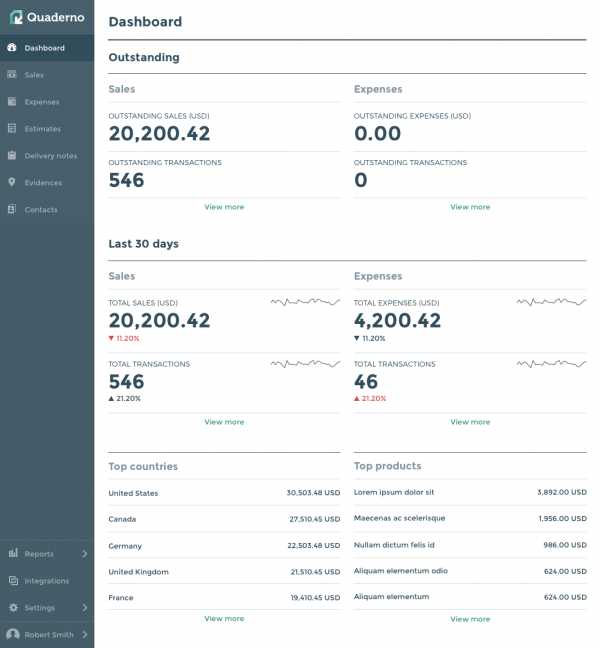

Quaderno берет на себя все это налоговое соответствие за вас, так что вы можете тратить свое время на то, чтобы доминировать на европейском рынке - на улучшение вашего продукта, знакомство с клиентами, заботу о ваших сотрудниках или что-то еще, что имеет большее значение, чем беспокойство налоговые тонкости.

Фактически, Quaderno может делать все следующее:

- Рассчитайте правильную сумму налога для каждого покупателя прямо на странице оформления заказа.

- Автоматически проверяйте номера НДС, которые вы получаете от клиентов.

- Собирайте и храните свидетельства о местонахождении покупателя, которые вам нужно получать при каждой продаже.

- Создавайте и отправляйте счета на разных языках и в разных валютах.

- Отправляйте счета-фактуры автоматически.

- Убедитесь, что вы никогда не переплачиваете по декларации по НДС.

- Уведомлять вас об изменении налоговой политики или налоговых ставок, чтобы вы всегда были в курсе.

И только таким образом Quaderno может помочь с НДС в ЕС.Когда дело доходит до других налогов с продаж по всему миру, или вашего собственного подоходного налога, или просто повседневного выставления счетов и бухгалтерского учета - Quaderno преодолевает все трудности и представляет ваши бизнес-данные в доступной для понимания форме. Подпишитесь на бесплатную пробную версию и посмотрите, как Quaderno может избавиться от бюрократии за вас.

Зря тратите время на уплату налогов с продаж, НДС или GST? Представьте, что вы можете автоматизировать этот беспорядок за считанные минуты, и у вас будет больше времени для получения большей прибыли. Нет боли, все в выигрыше! Расскажем как →

* В Quaderno мы любим предоставлять полезную информацию и передовой опыт в отношении налогов, но мы не являемся сертифицированными налоговыми консультантами.Для получения дополнительной помощи или если у вас возникнут сомнения, обратитесь к профессиональному налоговому консультанту или бухгалтеру.

.